昨年、NISA口座としての積み立てを始めて、今年は2年目です。

1ヶ月ごとの積み立てや評価額の増減をウォッチして、インデックス投資が本当に増えていくのかを確認する記事です。インデックス投資も色々とありますが、私は国際分散投資をしています。

7月は少し含み益が減ったものの、引き続き好調でした。ただ、市場の楽観ムードが収まりつつある気がしました。

・国際分散投資が儲かるのか、確認したい方

・「米国しか勝たん!」と思っている方。たぶん米国が勝ちます。笑

インデックス投資のアセット割合

以下の割合で、インデックスファンドを購入しています。

| アセット | 毎月購入額 | 割合 |

| 国内株式 | 20,000 円 | 20 % |

| 外国債券 | 30,000 円 | 30 % |

| 外国株式 | 40,000 円 | 40 % |

| 国内リート | 5,000 円 | 5 % |

| 外国リート | 5,000 円 | 5 % |

| 合計 | 100,000 円 | 100 % |

国際分散投資の場合、世界のGDP割合などをもとにお金を分散していくので、日本の割合は10%未満になりますが、私は日本に引きこもるので、国内資産を多く持つことにしました。

また、国内債券は保有しておらず、日本分は25%です。

投資結果(サマリー)

期間は2023年7月1日〜2023年7月31日。合計の含み損益は11.97%プラスとなりました。先月からは0.41%マイナスです。

| 積立額(円) | 6月評価額(円) | 7月評価額(円) | 月の増減(%) | 全体の増減(%) | |

| 国内株式 | 377,728 | 437,978.84 | 457,449.47 | -1.33 | +21.11 |

| 外国債券 | 571,564 | 577,309.40 | 594,104.81 | -2.66 | +3.94 |

| 外国株式 | 718,964 | 778,356.59 | 835,336.61 | +1.55 | +16.19 |

| 国内REIT | 93,837 | 88,126.64 | 94,178.24 | +1.16 | +0.36 |

| 外国REIT | 97,907 | 96,148.00 | 101,583.42 | +0.27 | +3.76 |

| 合計 | 1,860,000 | 1,977,919.47 | 2,082,652.55 | -0.41 | +11.97 |

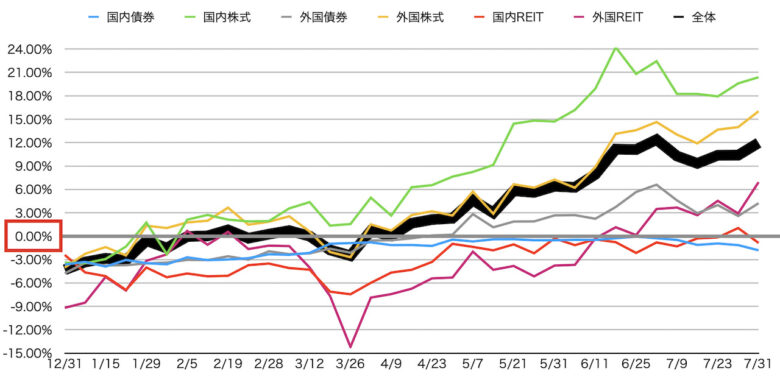

投資結果(2023年1月〜2023年7月の推移)

続いて、年初からの推移です。

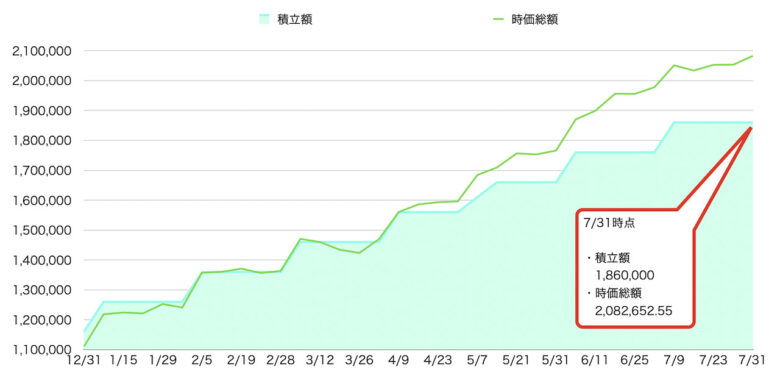

積立額と時価総額の推移

積立額は、毎月10万円ずつ増えていきます。

ただ、昨年5月に40,000円積み立てた国内債券を売り切ったため、キリの良い数字にはなりません。

積立額と比較し、時価総額がどのように変化するか、グラフで確認してみます。

7月は、6月と比べて含み損益は少し減りましたが、順調に伸びています。

もともと、グラフ内のコメントは、積立額と時価総額を双方示したものだったのですが、直近は離れすぎていて分かりづらいですね。笑

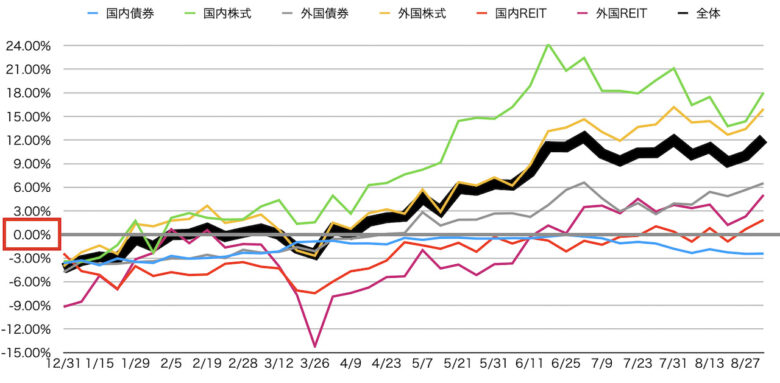

各アセットの損益

各アセットの損益グラフです。

国内債券については、仮に買っていたらというシミュレーションです。

全体は黒線で、無駄に太いやつです。

積立のタイミングが直近のピークだったようで、積立後にガクッと、とまではいきませんが落ちていますね。その後、また盛り返してくれました。

日本市場は米国市場につられる展開

7月末の日経平均終値は、33171.22円。前月からは16.82円マイナスと小幅の下落でした。7/3にバブル崩壊後の高値をつけましたが、米国の金融引き締めの影響で下落。

7/28の日銀金融政策決定会合で、イールドカーブコントロールの運用柔軟化が決定され、長期金利の幅が±0.5%から、±1.0%に。マイナス1.0%はありえないため、実質的な上限幅引き上げ。為替が一時1ドル138円台まで上昇し、日経平均が下落。

その後、再び円安に触れたため、日経平均も回復しましたが、6月末の水準には届きませんでした。

昔から「米国がくしゃみをすると、日本は風邪を引く」と言われてきました。

5月頃までは、米国市場が下がっても日本市場がガンガン上がっていきましたが、6月頃から連動するようになり、現時点ではいつもの日本市場、という雰囲気です。

6月までは、「日経平均は高騰しているように見えるが、ドル建で考えるとまだまだ割安」というツイートを、よく見かけました。7月は代わりに「ダブルトップが完成したから下落トレンドに入る」という、ネガティブなツイートが多かったように思います。

インデックス投資としては、引き続き積み立てていくだけですし、33,000円台というのは年初からはかなり上昇しています。ただ、投資家というより日本人として、もっと日本市場には元気になってもらいたい、と思います。

米国市場は好調。ダウとナスダックが逆転

一方で米国は、7月末に向けてダウ、ナスダックともに上昇しました。

米CPIは前年同月比3.0%プラスと、市場予想を下回りました。2021年3月以来の水準で、利上げ懸念後退から上昇。FOMC会合でも、市場予想どおり0.25%利上げがされたものの、FRBの利上げはトーンダウンしているように見えます。今年の利上げは7月で終わりではないか、という観測が強まりました。

一方で印象的だったのは、ダウとナスダックの動きです。

ダウは7月に13連騰。その後も上昇し年初来高値となりました。一方でナスダックは上昇したものの、経済指標や月末の大手ハイテク決算に揺られる展開となりました。

上期は、金融不安や債務上限問題が起こる中、ダウと比べて影響が少ないナスダックの上昇が印象的でしたが、7月に関しては逆転していたように思います。

来月は、FOMCはありませんが、注目されているものとしていわゆる「ジャクソンホール会議」が8/24〜26に開催されます。ここでは毎年、パウエル議長の発言が注目されます。

2021年は「インフレは一時的」と発言。その後の経済指標を見て、「一時的ではないかもしれない」と発言が変わりました。2022年は「インフレを退治するまで、利上げをやり遂げる」と発言。米国市場を中心に大幅下落しました。

本記事執筆時点(8/6)では、経済指標や米国債格下げ、米長期金利上昇等で下落していますが、会議で何を語るかは注目です。

終わりに

今回は、2023年7月の結果でした。