2022年1月に、NISA口座としての積み立てを始めて、2年が経過しました。

2024年からは新NISAがスタート。上限額も変わり、投資を始めた方が多いと聞きます。

本記事は、1ヶ月ごとの積み立てや評価額の増減をウォッチして、インデックス投資が本当に増えていくのかを確認する内容です。インデックス投資も色々とありますが、私は国際分散投資をしています。

3月は、半導体株の高騰や日米中央銀行の方針が概ね好感され、プラスとなりました。

・国際分散投資が儲かるのか、確認したい方

・「米国しか勝たん!」と思っている方。たぶん米国が勝ちます。笑

インデックス投資のアセット割合

以下の割合で、インデックスファンドを購入しています。

| アセット | 毎月に換算した購入額 | 割合 |

| 国内株式 | 66,666 円 | 22.2 % |

| 外国債券 | 99,999 円 | 33.3 % |

| 外国株式 | 99,999 円 | 33.3 % |

| 国内リート | 16,668 円 | 5.6 % |

| 外国リート | 16,668 円 | 5.6 % |

| 合計 | 300,000 円 | 100 % |

国際分散投資の場合、世界のGDP割合などをもとにお金を分散していくので、日本の割合は10%未満になりますが、私は日本に引きこもるので、国内資産を多く持つことにしました。

もともとは国内債券を10%購入していて綺麗な数字だったのですが、そちらをやめたことでかなり中途半端な数字です。日本分は28%ほどです。

2024年分に関しては、成長投資枠を一括投資、つみたて投資枠を積立投資(しかできませんが)にすることにしました。

一括投資枠

| アセット | 購入額 | 割合 |

| 国内株式 | 320,000 円 | 13.33 % |

| 外国債券 | 1,200,000 円 | 50 % |

| 外国株式 | 480,000 円 | 20 % |

| 国内リート | 200,000 円 | 8.33 % |

| 外国リート | 200,000 円 | 8.33 % |

| 合計 | 2,400,000 円 | 100 % |

債券とリートはつみたて投資枠が使えないため、一括投資枠に入っています。割合は中途半端ですが、一括だと綺麗な金額になります。年初に一括投資をするのは今回のみの予定なので、来年は金額設定が面倒だな〜と。

当初は、一括投資枠も毎月同じ金額を積み立てる予定でしたが、売り切れずに残っている日本の個別株や、米国の個別株、ETFが一定数残っていて、バランスが株式に偏っている状態です。

そのため、債券とリートは一括投資して株とバランスさせ、株式は投信を毎月購入しながら、一方で個別株を整理することで、1年かけてバランスさせようと思いました。

計算して改めて思いましたが、来年も一括投資で埋めた方がラクかなという気持ちも、少しあります。ただ、国の制度に合わせて投資額を無理をするのは本末転倒なので、おそらくやらないと思います。

つみたて投資枠

| アセット | 毎月購入額 | 割合 |

| 国内株式 | 40,000 円 | 40 % |

| 外国株式 | 60,000 円 | 60 % |

| 合計 | 100,000 円 | 100 % |

つみたて投資枠はつみたてNISAと同様、株式主体の投資信託しか購入できません。一説には「国が株式を購入して、そのまま放置してほしいから」という話もありますが、だとすると外国株式も規制しないといけないような気はします。しなくていいけど。

まぁそれは余談として、国内株式と外国株式を、2つの枠に分けた買い方をしています。こちらは来年以降もそうなりますね。

投資結果(サマリー)

期間は2024年3月1日〜2024年3月31日。合計の含み損益は16.29%プラスとなりました。先月からは6.70%プラスです。

| 積立額(円) | 2月評価額(円) | 3月評価額(円) | 月の増減(%) | 全体の増減(%) | |

| 国内株式 | 880,128 | 1,089,125,74 | 1,170,473,35 | +3.35 | +32.99 |

| 外国債券 | 1,940,764 | 2,047,924.62 | 2,073,785.37 | +1.33 | +6.85 |

| 外国株式 | 1,576,664 | 1,815,375.26 | 1,943,375,68 | +3.56 | +23.26 |

| 国内REIT | 333,537 | 316,527.12 | 334,933,98 | +5.26 | +0.42 |

| 外国REIT | 328,907 | 348,100.94 | 361,573.21 | +4.099 | +9.93 |

| 合計 | 5,060,000 | 5,617,053.68 | 5,884,141.59 | +6.70 | +16.29 |

投資結果(2024年1月〜2024年3月の推移)

続いて、年初からの推移です。

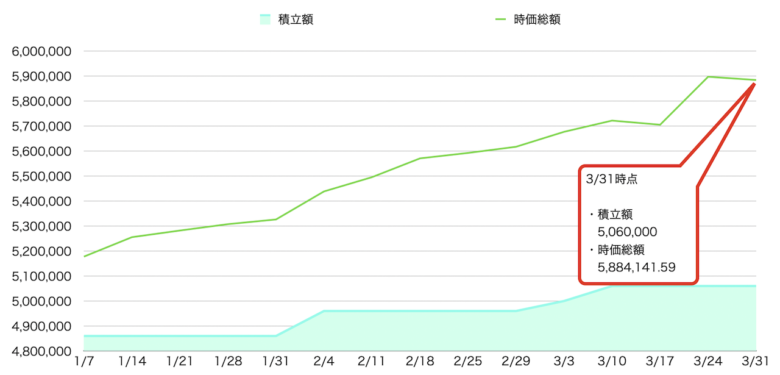

積立額と時価総額の推移

積立額は、一括投資後の1/7をスタートとして、毎月10万円ずつ増えていきます。

3月は、2023年はSVB倒産等があり下がっていました。今回も途中まで少し怪しかったですが、日本の事情で上がっていきました。

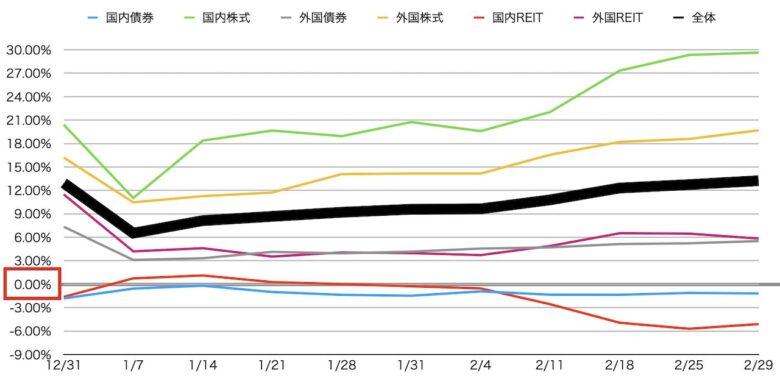

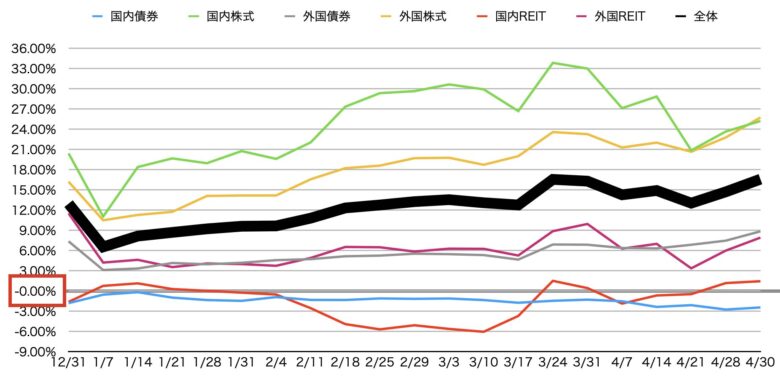

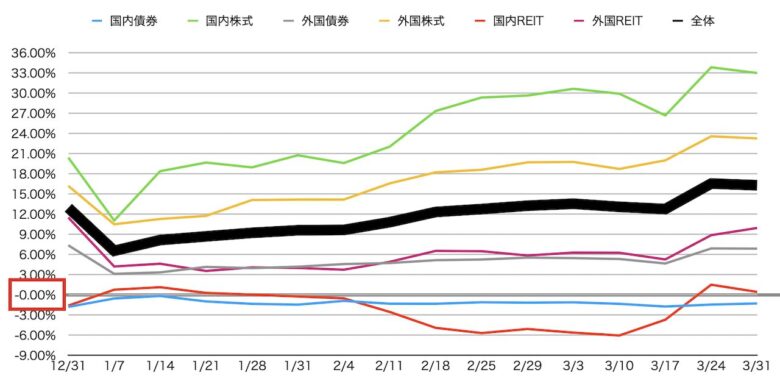

各アセットの損益

各アセットの損益グラフです。

国内債券については、仮に買っていたらというシミュレーションです。

全体は黒線で、無駄に太いやつです。

今回はすべて上昇しているのですが、国内リートが一気にプラスまで来ました。

先月、「リートが上がっていくためには何かが足りない」と書いていたのですが、何かが来たとも言えますし、現状ではよく分からないです。

米国市場は引き続き半導体株が上昇

米国は、ダウが2.1%高、ナスダックが1.8%高と続伸しました。

2月の勢いをある程度引き継いだうえで、利益確定売りとのせめぎ合いに。雇用統計は少しインフレ鈍化を示したことに加え、3/6、7のFRB議長証言が想定どおりだったこともあり、上昇しました。

その後、米CPIは前年同月比3.2%上昇と市場予想(3.1%)を上回り、長期金利が上昇したものの、先月と同様に半導体株が上昇し全体を支えました。

そしてFOMC。FOMC前は少し売られていましたが、政策金利見通しが2024年末で4.6%(現在5.5%)と据え置かれたため、市場が想定するとおりの利下げがされるだろう、ということで上昇。

3月は今後に向けて良い流れ、という感じの終わり方でしたが、いま執筆している時点(4/20時点)ではこの後下がることも分かっていて、改めて難しいものだと感じます。4月末にはどうなっているのか。静かに見守りたいと思います。

日本は日経平均が4万円超え。マイナス金利は解除

日本市場は、3.1%の上昇。

日経平均は4万円を超え、上値を追う展開に。

3月の春闘は、連合の3回目の集計で5.24%(定期昇給分込み)と、5%プラスとなる見込みで過去最高水準。その回答をうけ、日銀の金融政策決定会合でマイナス金利の解除が決まりました。賃金がまだ上昇していないこともあり、まだ早いのではという見方がありましたが、しばらくは金融緩和が継続されるという市場の見込みから、下落していくことはありませんでした。

大きな影響を受けたのは国内リート。3/10には-6.1%マイナスでしたが、3/24には1.5%プラスに。月末にかけて下がりましたが、プラスで終了。個人的に月末がプラスだったのは、2023年8月末以来です。

金利が上がるという期待、だけではないと思いますが、方針1つでプラ転するわけですから、ある意味恐ろしいものだと感じます。

直近で、高値への違和感を書いてきました。3月も少し下げる場面がありましたが、会合後に上がっていき、3月末時点では勢いが続いている雰囲気でした。このときには「いつかは下落すると思うけど、どのタイミングかは分からない」と私も思っていました。

執筆時点(4/20時点)で、日経平均は37,000円近辺まで下がっています。3月末時点では想像できませんでした。

私の想像などはどうでもいいのですが、米国、日本ともに、執筆が遅れたことで色々と状況が変わりました。3月末と現在では状況が変わっていますが、どちらにしても踊らされることなく、淡々と積立したいと思います。

終わりに

今回は、2024年3月の投資結果でした。