「債務上限問題ってよく聞くけど、結局何が問題なの?」

「米国債はデフォルトして、紙切れになっちゃうの?」

という方は、いらっしゃるのではないでしょうか。

債務上限問題は、簡単に言うと米国債が発行できなくなってしまうという問題であり、またその上限を引き上げようとしたときに起こる、与野党の政治問題です。

デフォルトに関しては、過去に米国債がデフォルトしたことはありませんが、今後もしないとは限りません。ただ、今回(2023年)も回避できるのではないかと言われています。

そのあたりを、今回は書きたいと思います。

米国の債務上限問題とは

米国の債務上限問題とは、米国の債務が増え続けた(増やし続けた)結果、法律で定められた上限に達してしまう問題です。

解決策として、上限を引き上げる法案を通す必要がありますが、そこに与野党の思惑が絡んで、ややこしいことになります。

まずは、「債務上限問題」自体について、説明します。

米国の債務とは

債務とは、簡単にいうと借金のことです。

米国政府(連邦政府)の場合、政府自身が発行している国債や、公的機関の借入金がそれにあたります。

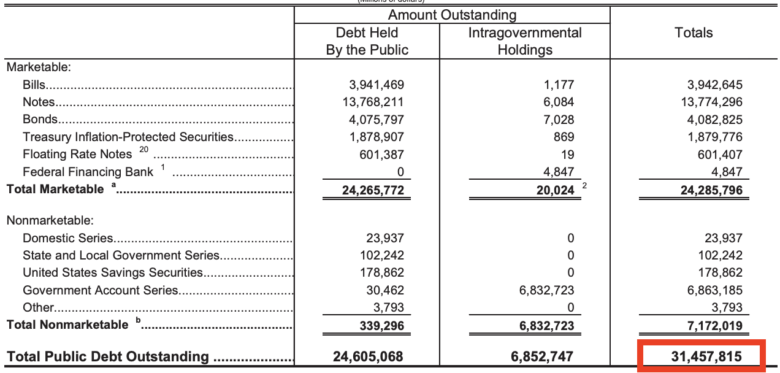

米財務省が出している4/30時点の債務残高は、31.4兆ドル強となっています。

債務が上限に達するとは

債務上限とは、政府が国際発行などで借金できる、債務残高の枠で、法律で定められています。

過去の債務上限推移は以下のとおりで、現在の上限額は31.4兆ドルです。

すでにお気付きの方もいらっしゃるかもしれませんが、上限額が31.4兆ドルで、債務残高が31.4兆ドル強。現時点ですでに、債務上限に到達しています。

問題とは

債務上限に達してしまうと、国債の新規発行ができなくなり、借金を返せない状態、債務不履行(デフォルト)になります。

デフォルトになると、米国内での行政サービスや、軍人の給与支払いなどが行えないほか、米国債の利息や償還が行えなくなり、世界各国の市場にも大きな影響があります。

上記のとおり、すでに債務上限に到達しており、現状は公的年金基金への投資を停止するなどして対応しています。ただ、その対応も限界があるようで、米財務省のイエレン財務長官が、マッカーシー下院議長宛ての書簡で

もう限界だわ。6/1にデフォルトしちゃうかも

という旨の内容を指摘しました。

本日(5/27。米国は5/26)、イエレン財務長官がデフォルトのXデーは6/5、という見通しを示し、少し余裕はできましたが、余談を許さない状況です。

デフォルトを回避するため、政府は議会の承認を得て、上限を引き上げる必要がありますが、その議会でもめています。

なぜ、もめているのか。については、次に説明します。

なぜ、もめるのか?

もめる理由は、一言でいうと「ねじれ議会だから」ということになります。

もともと、民主党は「大きな政府」(政府支出多め)、共和党は「小さな政府」(政府支出少なめ)という違いがあります。

共和党にとっては、債務上限に達したのは、民主党が政府支出をし過ぎたからだ、という主張をする絶好の場でもあります。ねじれ議会であれば、なおさらです。

ねじれ議会の中身

米国議会は上院、下院の2つがあり、それぞれ以下の状況です。

- 上院:与党(民主党)が過半数(51 対 49)

- 下院:野党(共和党)が過半数(213 対 222)

債務上限を引き上げるには、両院での可決が必要ですので、両党の歩み寄りが必要です。ただ、主張が異なっており、調整には時間がかかります。

民主党、共和党の主張

無条件で上限を引き上げたい民主党に対し、共和党は「大幅な歳出削減をせよ。そうすれば受け入れてやる」という主張です。具体的には

- クリーンエネルギー生産設備の税額控除廃止

- 学生ローン支払い免除・停止措置の中止、など

といった、バイデン政権下で決まったものをナシにして、次の選挙で優位に立つという算段が見えます。

デフォルトは回避できるのか

タイムリミットが翌月に迫る中、デフォルトは回避できるのでしょうか。

今までは、すべて回避してきた

米財務省のホームページによると、1960年から過去78回、上限引き上げ等を行い、デフォルトを回避してきたようです。

今回(2023年)も、回避できる見方が多いが

また、新聞や雑誌の記事を見ると、今回も回避できるという見方が多いです。

理由はシンプルで、民主党も共和党も、デフォルトが望ましくないことは認識しているためです。そのため、債務上限問題をプロレスと呼ぶ人もいます。

一方で、市場は債務上限問題に関する協議の行方に、一喜一憂しています。デフォルトを100%回避できる保障はないですし、回避できても影響はあります。プロレスも、技を受けたら痛みはありますし、怪我もありますね。

現時点の状況

本日(5/27。米国は5/26)時点では、状況が改善しています。

本日中にも妥結する可能性がある、と報じられました。

内容としては、歳出削減(内容は不明)の代わりに2年間、債務上限を引き上げるというものです。「2年間引き上げる」とは、この期間は通常の国債発行を認め、2年後(期間終了)時点の債務残高が、新たな債務上限額となる、という意味です。

仮に、本日妥結した場合、以下のスケジュールになります。

- 5/26

協議が終了し、妥結 - 5/27〜29

法案検討(下院の採決までに、72時間の検討時間確保が必要なため) - 5/30

下院で採決 - 5/31

上院で採決

本当にギリギリというか、最後の最後まで、政治的な駆け引きが行われていたのでしょう。

どちらの党が、どのくらい妥協したのか、については今後にも影響するかもしれません。

デフォルト回避後の問題

仮に無事、デフォルトが回避されたとして、問題が終わるわけではありません。

- 債券格下げにより、株価下落か

- 2年後に問題が再燃する

といったことがあります。それぞれ見ていきます。

債券格下げにより、株価下落か

格付会社のフィッチ・レーティングスが、米国債の格付け見通しについて、これまでの「安定的」から「ネガディブ」に引き下げた、と発表しました。

格付け自体は最上位の「AAA」のままですが、今後の状況次第では格下げする、という警告的な意味合いとなります。

債務上限問題後の米国債格下げは、2011年に当時S&P社が行いました。その結果、デフォルトは回避されたものの、大幅な株安となりました。

すでに、上記ニュースが出た時点で、米国株式市場は下落しましたが、実際に格下げされた場合は、2011年の再来、となるかもしれません。

2年後に問題が再燃する

債務上限を2年間引き上げたということは、2年後にまた上限が来るということでもあります。

債務残高は、現状増える一方ですので、2年後に問題が再燃する可能性は大いにあります。その頃には、ねじれ議会ではないかもしれませんが、いつ、史上初の米国債デフォルトが発生するのかは、誰にも分かりません。

おわりに

今回は、米国の債務上限問題でした。

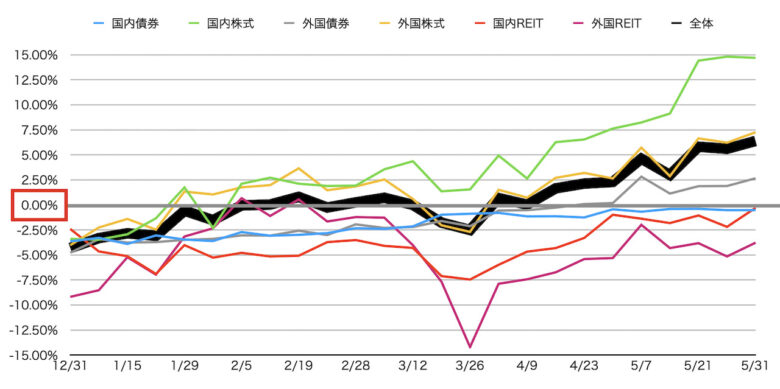

この問題を調べてみて感じたのは、短期的な投資(投機)がいかに難しいか、ということです。自身にはインデックス投資があっているなと。

長期的な値上がりを目指すインデックス投資にしても、もしかしたら「米国債はデフォルトしない」ことが前提かもしれません。

ただ、歴史上の数多くのショックから回復しているように、仮に米国債がデフォルトしても、その後回復していくことを信じて、インデックス投資を続けたい。その思いを新たにしました。