今年、NISA口座としての積み立てを始めました(9回目)。

1ヶ月ごとの積み立てや評価額の増減をウォッチして、インデックス投資が本当に増えていくのかを確認する記事です。インデックス投資も色々とありますが、私は国際分散投資をしています。

9月は、米CPIが市場予想を超えたことに始まり、全世界で利上げが行われたことが影響し、ダウ、ナスダックともに年初来安値を更新。毎月末の結果を報告している本ブログとしては、2022年2月以来のマイナス結果となりました。

・国際分散投資が儲かるのか、確認したい方

・「米国しか勝たん!」と思っている方。たぶん米国が勝ちます。笑

インデックス投資のアセット割合

以下の割合で、インデックスファンドを購入しています。

| アセット | 毎月購入額 | 割合 |

| 国内株式 | 20,000 円 | 20 % |

| 外国債券 | 30,000 円 | 30 % |

| 外国株式 | 40,000 円 | 40 % |

| 国内リート | 5,000 円 | 5 % |

| 外国リート | 5,000 円 | 5 % |

| 合計 | 100,000 円 | 100 % |

国際分散投資の場合、世界のGDP割合などをもとにお金を分散していくので、日本の割合は10%未満になりますが、私は日本に引きこもるので、国内資産を多く持つことにしました。

5月頭に国内債券を売り切って、日本分は25%です。

投資結果(サマリー)

期間は2022年9月1日〜2022年9月30日。合計の含み損益は-2.47%となりました。先月からは-5.14%です。

| 積立額(円) | 8月評価額(円) | 9月評価額(円) | 月の増減(%) | 全体の増減(%) | |

| 国内株式 | 180,000 | 165,826.70 | 173,279.15 | -7.38 | -3.73 |

| 外国債券 | 270,000 | 244,116.67 | 271,703.43 | -1.08 | +0.63 |

| 外国株式 | 320,000 | 287,890.21 | 308,328.46 | -6.47 | -3.65 |

| 国内REIT | 45,000 | 41,789.49 | 44,884.47 | -4.73 | -0.26 |

| 外国REIT | 45,000 | 40,633.51 | 40,563.89 | -11.44 | -9.86 |

| 合計 | 860,000 | 780,256.58 | 838,759.40 | -5.14 | -2.47 |

投資結果(2022年1月〜9月の推移)

続いて、年初からの推移です。

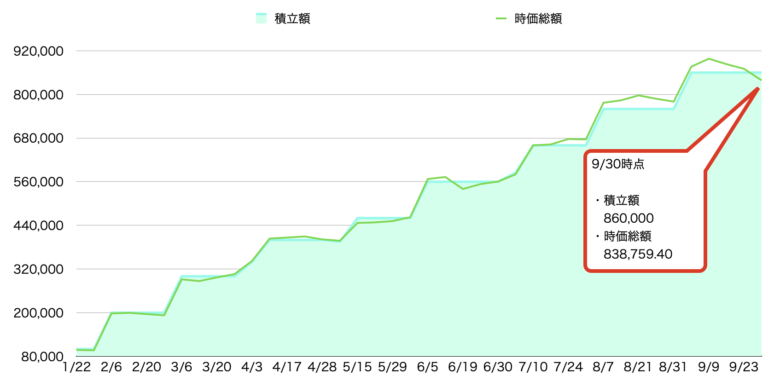

積立額と時価総額の推移

積立額は、毎月10万円ずつ増えていきます。

ただ、5月に40,000円積み立てた国内債券を売り切ったため、キリの良い数字にはなりません。

積立額と比較し、時価総額がどのように変化するか、グラフで確認してみます。

先月の結果で、「今年初めから2月にかけて感じていた、あの嫌な雰囲気が戻ってきた、という感じがします」と書きましたが、その2月以来のマイナス報告です。

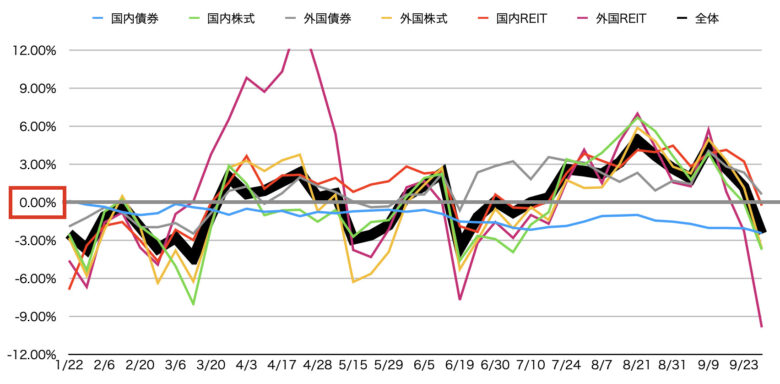

各アセットの損益

各アセットの損益グラフです。

全体は黒線で、無駄に太いやつです。

グラフの幅を、-12%〜+12%に変更。4月の外国REITは見切れていますが、全体が小さくなってしまうし、重要ではないので気にしないことにしました。

その外国REITは、年初来安値となっています。

アセット全体として、下落の原因が利上げということもあり、影響が大きいREITが一番下がっている、というのは納得です。

外国債券がギリギリプラスで残ったのは、為替の影響もありますが、分散効果といったところでしょう。

9月の米国市場

9月の初め、米国の株式市場は反発していました。

8月下旬にジャクソンホール・ショックがあり、9/6まで約2,000ドル下落しました。その後、この下落によって景気後退がある程度織り込まれた(?)という報道等があり、9/12まで約1,200ドル上昇しました。

8月の米CPIは市場予想(+8.1%)を下回って、9月利上げは今回が仮に0.75%でも、次第に利上げ幅が下がっていくという見込み、という全体の雰囲気でした。「あー、そうなんですね」という感覚でした。イマイチ納得はしていませんが、それで株価が戻るのであれば、みんなハッピーですから。

ただ、9/13発表の8月の米CPIは+8.3%。7月の+8.5%と比べて縮小していますが、市場予想を上回りました。その日のうちにダウは1,200ドル下落し(皆さんお好きですね)、その後も懸念だ懸念だと下り続け、9月末時点でダウは28,725ドル。9/1の31,656ドルから約3,000ドル下落し、年初来安値となりました。

1ヶ月の下落幅でいくと、コロナウイルスの感染拡大で急落した、2020年3月以来だそうです。その、2020年3月のダウは、最安値が3/20の19,173ドル。この値まで下落するのではないか、という報道やSNSの発言も見受けられました。

全体的に暗い雰囲気ですが、この記事で伝えたいのは絶望ではなく、この暗い雰囲気だからこそ、積立を継続するということです。

「長期的には右肩上がり」を信じて、投資を始めたのではなかったのか

ドットコムバブル崩壊、リーマンショック、コロナショック。

それぞれの下落局面で、市場から撤退してしまった方は多かったと聞きます。それでも、2021年にダウは36,952ドルと、最高値を更新しました。

株式市場が好調であった2021年は、上記を例に出して「株式は、長期的には右肩上がりだから、一括投資でも積立投資でも、絶対にやるべき」という報道、YouTube動画、ツイート等があふれていました。

現在、ダウがこれだけ下がっているということは、おそらく市場から撤退した人が出てきていると思います。現時点であまり復調材料がないため、今後も増えていくでしょう。なぜなのか?「長期的には右肩上がり」を信じて、投資を始めたのではなかったのか。現実を見て、恐怖心が勝ってしまったのでしょうか。

「長期的に」というのは、10年後、20年後です。10年先まで下落すると考えて売ったわけではないでしょうし、私は過去の歴史から見て、上昇すると思っているから、投資を始めました。

もちろん、下落していく相場を見て、心が穏やかかというと、そうではありません。上記NISA口座のほか、特定口座やiDeCo口座、すべてがマイナスです。また、保有している米国個別株は、含み損が2,000ドルを超えました。

それでも、目先の利益を追うのではなく、10年後、20年後を見据えて、積立投資を続けることが大事だと思っていますし、今後も続けていきます。

終わりに

今回は、2022年9月の結果でした。

2022年10月は、各企業の第三四半期決算が発表されます。GAFAMもまた然り。今までの流れから見て、好調な決算というものは考えづらく、いまの雰囲気は継続するかもしれません。一方で、2022年11月の米国中間選挙をふまえ、政府が景気浮揚策を打ち出してくる可能性もあります。市況としては興味深いものとなりそうです。

もっとも、投資をする側としては、見守りつつ継続していくだけですが、