2022年1月に、NISA口座としての積み立てを始めて、2年が経過しました。

2024年からは新NISAがスタート。上限額も変わり、投資を始めた方が多いと聞きます。

本記事は、1ヶ月ごとの積み立てや評価額の増減をウォッチして、インデックス投資が本当に増えていくのかを確認する内容です。インデックス投資も色々とありますが、私は国際分散投資をしています。

4月は、米国の利下げ時期後退や地政学リスク等で下がったものの、円安や日銀の金融緩和継続により、少しプラスとなりました。

・国際分散投資が儲かるのか、確認したい方

・「米国しか勝たん!」と思っている方。たぶん米国が勝ちます。笑

インデックス投資のアセット割合

以下の割合で、インデックスファンドを購入しています。

| アセット | 毎月に換算した購入額 | 割合 |

| 国内株式 | 66,666 円 | 22.2 % |

| 外国債券 | 99,999 円 | 33.3 % |

| 外国株式 | 99,999 円 | 33.3 % |

| 国内リート | 16,668 円 | 5.6 % |

| 外国リート | 16,668 円 | 5.6 % |

| 合計 | 300,000 円 | 100 % |

国際分散投資の場合、世界のGDP割合などをもとにお金を分散していくので、日本の割合は10%未満になりますが、私は日本に引きこもるので、国内資産を多く持つことにしました。

もともとは国内債券を10%購入していて綺麗な数字だったのですが、そちらをやめたことでかなり中途半端な数字です。日本分は28%ほどです。

2024年分に関しては、成長投資枠を一括投資、つみたて投資枠を積立投資(しかできませんが)にすることにしました。

一括投資枠

| アセット | 購入額 | 割合 |

| 国内株式 | 320,000 円 | 13.33 % |

| 外国債券 | 1,200,000 円 | 50 % |

| 外国株式 | 480,000 円 | 20 % |

| 国内リート | 200,000 円 | 8.33 % |

| 外国リート | 200,000 円 | 8.33 % |

| 合計 | 2,400,000 円 | 100 % |

債券とリートはつみたて投資枠が使えないため、一括投資枠に入っています。割合は中途半端ですが、一括だと綺麗な金額になります。年初に一括投資をするのは今回のみの予定なので、来年は金額設定が面倒だな〜と。

当初は、一括投資枠も毎月同じ金額を積み立てる予定でしたが、売り切れずに残っている日本の個別株や、米国の個別株、ETFが一定数残っていて、バランスが株式に偏っている状態です。

そのため、債券とリートは一括投資して株とバランスさせ、株式は投信を毎月購入しながら、一方で個別株を整理することで、1年かけてバランスさせようと思いました。

計算して改めて思いましたが、来年も一括投資で埋めた方がラクかなという気持ちも、少しあります。ただ、国の制度に合わせて投資額を無理をするのは本末転倒なので、おそらくやらないと思います。

つみたて投資枠

| アセット | 毎月購入額 | 割合 |

| 国内株式 | 40,000 円 | 40 % |

| 外国株式 | 60,000 円 | 60 % |

| 合計 | 100,000 円 | 100 % |

つみたて投資枠はつみたてNISAと同様、株式主体の投資信託しか購入できません。一説には「国が株式を購入して、そのまま放置してほしいから」という話もありますが、だとすると外国株式も規制しないといけないような気はします。しなくていいけど。

まぁそれは余談として、国内株式と外国株式を、2つの枠に分けた買い方をしています。こちらは来年以降もそうなりますね。

投資結果(サマリー)

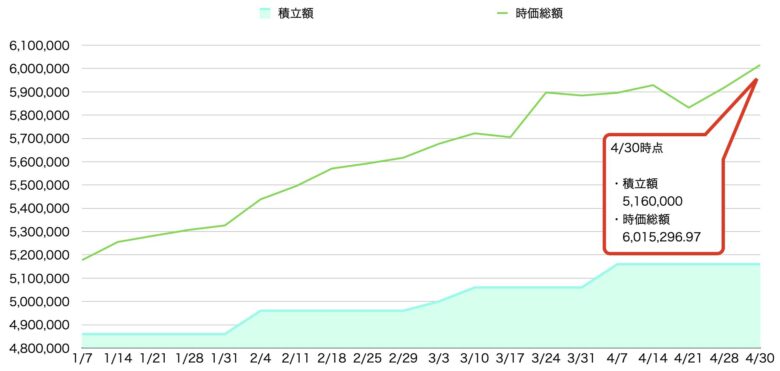

期間は2024年4月1日〜2024年4月30日。合計の含み損益は16.58%プラスとなりました。先月からは0.29%プラスです。

| 積立額(円) | 3月評価額(円) | 4月評価額(円) | 月の増減(%) | 全体の増減(%) | |

| 国内株式 | 920,128 | 1,170,473,35 | 1,152,040.81 | -7.79 | +25.20 |

| 外国債券 | 1,940,764 | 2,073,785.37 | 2,112,268.62 | +1.99 | +8.84 |

| 外国株式 | 1,636,664 | 1,943,375,68 | 2,057,742.33 | +2.47 | +25.73 |

| 国内REIT | 333,537 | 334,933,98 | 338,332.16 | +1.02 | +1.44 |

| 外国REIT | 328,907 | 361,573.21 | 354,913.05 | -2.02 | +7.91 |

| 合計 | 5,160,000 | 5,884,141.59 | 6,015,296.97 | +0.29 | +16.58 |

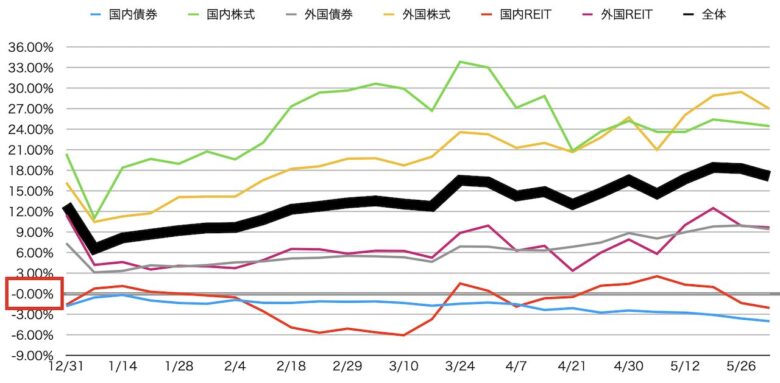

投資結果(2024年1月〜2024年4月の推移)

続いて、年初からの推移です。

積立額と時価総額の推移

積立額は、一括投資後の1/7をスタートとして、毎月10万円ずつ増えていきます。

4月は、日本も米国も前月比で下落しました。プラスで終わっているのは円安の影響ですね。

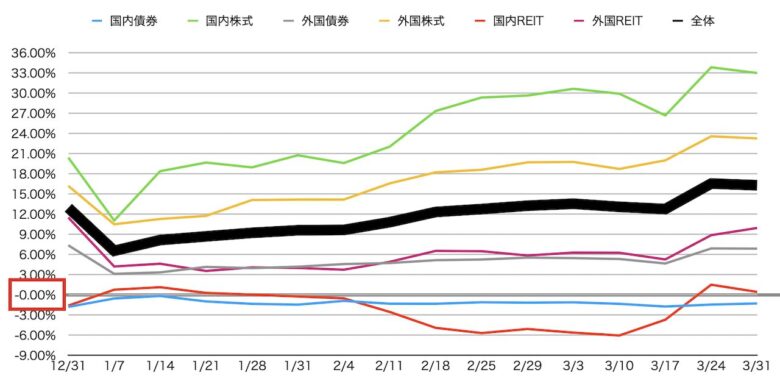

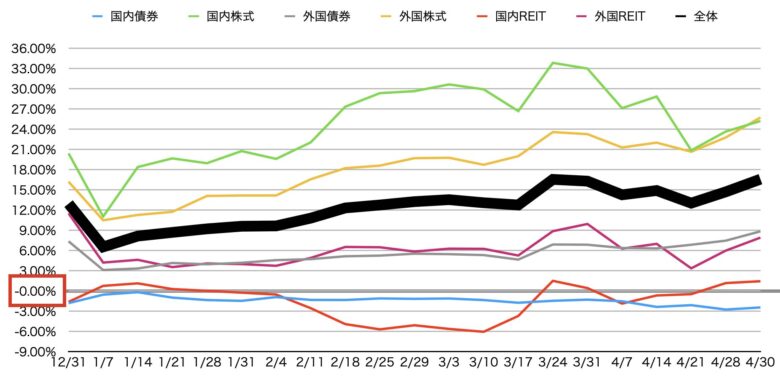

各アセットの損益

各アセットの損益グラフです。

国内債券については、仮に買っていたらというシミュレーションです。

全体は黒線で、無駄に太いやつです。

今回は国内株式と外国リートが下落したものの、すべてプラス圏内です。

4月は後半にガクッと下がりましたが、その後上昇したのは日銀の会合ですね。

米国市場は利下げ時期後退から久々の下落

米国は、ダウが5.0%安、ナスダックが4.4%安とともに6ヶ月ぶりの下落。

4月は経済指標がインフレ沈静化の遅れを示したことで、3月までの過熱感もあり売りとなりました。

米CPIは前年同月比3.5%上昇と市場予想(3.4%)を上回り、7月だった利下げ予想が9月に後ろ倒しされる意見も出てきました。パウエル議長を始め、FRB高官が利下げ開始時期について慎重な意見も目立ち、高PER株を中心に下落しました。

途中からは中東情勢も緊迫化。何もしないだろうと思われていたイランが動くなど、地政学リスクによって下げ幅を拡大していきました。もっとも、日本人にとっては一時1ドル158円という円安だったこともあり、資産が目減りしなかったという方も多いのではないかと思います。

また、ここまでは利下げ「期待」で上昇してきたので、どこかでこのようなタイミングは来るだろう、という感じではありました。少し米国市場がくしゃみをした程度かと思います。利下げが早くても遅くても、積み立てることには変わりません。

日本は4ヶ月ぶりの下落。金融緩和維持はプラスに働く

日本市場は、マイナス4.9%と4ヶ月ぶりの下落。

日経平均は38,405円となりましたが、4月中旬までは37,000円を割り込むか、という動きでした。

米国市場がくしゃみをすれば、日本市場は風邪を引く。と歩幅をあわせるように下落。日本市場は年初からの過熱感はもちろん、2023年5月に3万円を突破してから、上昇が続いていました。「米国がなかなか下げない中で、そろそろ利上げでは」という憶測も重荷となり、4月中旬までほぼ下がり続けていました。

ただ、日銀の政策決定会合では金融緩和を維持。国内株式は1週間で5%程度回復し、国内リートもマイナス圏から脱出。安堵感を携えて4月末を迎えました。

5月は、引き続き米国の状況と、為替がどのようになるか。先進国では日本だけと言われている為替介入も、いつまでもできるわけではありません。

何より、起爆剤がありません。

昨年は東京証券取引所の施策をきっかけに、日本市場が見直されたことがありました。各企業が株主寄りになっているのは良いとして、その企業がガンガン設備投資をしているわけではなく、「円安だから海外の人が買いやすい状態」という認識です。

財務省寄りの内閣を…。いや、これを書き始めたら終わらないのでやめておきます。笑 いずれにしても、繰り返しにはなりますが淡々と積み立てること。大統領がトランプ氏になっても、岸田首相が長期政権になっても、それは変わりません。

終わりに

今回は、2024年4月の投資結果でした。